Εισηγμένες: Τους… χουβαρντάδες του ΧΑ αποκαλύπτει το payout ratio

Μπορεί οι εισηγμένες εταιρείες να προσφέρουν ικανοποιητικές μερισματικές αποδόσεις στους κατόχους τους, ωστόσο οι περισσότερες από αυτές παρακρατούν πολύ σημαντικό τμήμα των κερδών τους -κατά μέσο όρο γύρω ή και πάνω από το 50%– προκειμένου να χρηματοδοτήσουν νέες επενδύσεις και γενικότερα να επιδιώξουν την αναπτυξιακή τους πορεία.

Αυτά προκύπτουν από τα μέχρι σήμερα δημοσιευθέντα στοιχεία των κερδοφόρων εισηγμένων εταιρειών για το 2024, αλλά και από τις ανακοινώσεις τους σχετικά με τη μερισματική πολιτική που προτίθενται να ακολουθήσουν.

Ειδικότερα, μέχρι σήμερα έχουν δοθεί ή έχουν ανακοινωθεί από τις εισηγμένες εταιρείες χρηματικές διανομές 3,954 δισ. ευρώ (δεν περιλαμβάνονται στο ποσό αυτό τα προμερίσματα που δόθηκαν πέρυσι), κάτι που αναμένεται να οδηγήσει μέσα στη χρονιά σε μια επίδοση γύρω ή και άνω των πέντε δισ. ευρώ, δηλαδή σε μια μέση μερισματική απόδοση υψηλότερη του 4% με δεδομένο ότι η τρέχουσα κεφαλαιοποίηση στο ΧΑ κυμαίνεται γύρω στα 115 δισ. ευρώ.

Είναι προφανές πως η μέση μερισματική απόδοση πλεονεκτεί έναντι του yield των δεκαετών κρατικών ομολόγων (3,4%) και πόσο μάλλον έναντι των επιτοκίων των προθεσμιακών καταθέσεων.

Στις πλείστες όμως των περιπτώσεων, η μερισματική απόδοση δεν είναι η μόνη απολαβή του μετόχου από τη μετοχή, καθώς μεγάλο τμήμα των καθαρών κερδών παραμένει μέσα στις εταιρείες και επανεπενδύεται με στόχο την περαιτέρω ανάπτυξή τους, ή έστω τη μείωση του δανεισμού τους και τη βελτίωση της κεφαλαιακής τους διάρθρωσης.

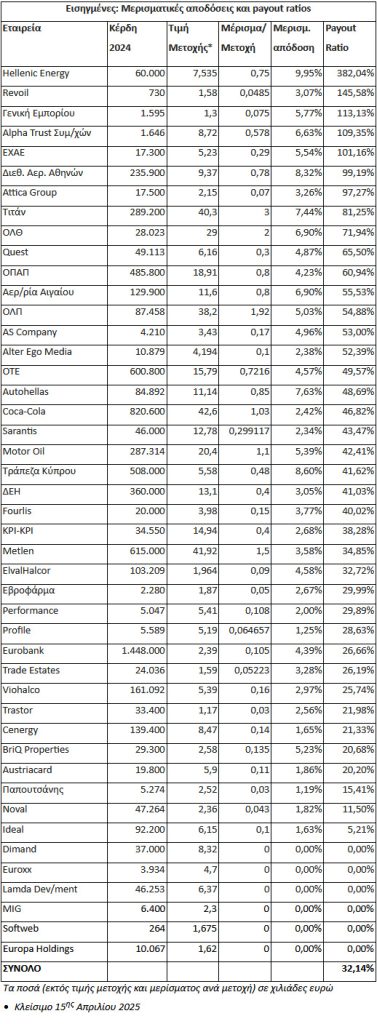

Στον παρατιθέμενο πίνακα -παρουσιάζονται οι κερδοφόρες εισηγμένες εταιρείες που έχουν ανακοινώσει τις μερισματικές τους πολιτικές- καταγράφονται οι μέχρι σήμερα ανακοινωθείσες χρηματικές διανομές (δεν περιλαμβάνονται τα προμερίσματα που καταβλήθηκαν πέρυσι), οι σχετικές μερισματικές αποδόσεις, αλλά και το ποσοστό των περυσινών κερδών που θα μοιραστεί στους μετόχους (payout ratio).

Με βάση λοιπόν τα στοιχεία, φαίνεται πως οι εισηγμένες μοιράζουν αθροιστικά το 32,1% των περυσινών καθαρών κερδών τους, ποσοστό όμως το οποίο στην πράξη είναι αρκετά μεγαλύτερο καθώς:

- Πρώτον, αρκετές εισηγμένες (π.χ. πέρυσι το είχαν πράξει μεταξύ άλλων τα δύο διυλιστήρια, ο ΟΠΑΠ, η Trade Estates, η Prodea, η Alpha Trust Ανδρομέδα, κ.α.) συνηθίζουν να προχωρούν το τελευταίο τρίμηνο κάθε χρονιάς και σε δεύτερες χρηματικές διανομές, κάτι που ενδέχεται να επαναλάβουν και φέτος.

- Δεύτερον, θα πρέπει να συνεκτιμηθεί ότι στη διαμόρφωση των περυσινών κερδών έχουν συμβάλει -είτε θετικά, είτε αρνητικά- και μη λειτουργικοί παράγοντες. Για παράδειγμα, οι εταιρείες ακινήτων είδαν τα κέρδη τους να «φουσκώνουν» εξ’ αιτίας της αύξησης των αποτιμήσεων στην εγχώρια κτηματαγορά και προφανώς δεν είναι διατεθειμένες να μοιράσουν χρήματα στους μετόχους από κέρδη που δεν προήλθαν από λειτουργικές δραστηριότητες. Αντίθετα, το ποσοστό διανομής μπορεί να φαίνεται πολύ μεγάλο, σε περιπτώσεις εισηγμένων οι οποίες το 2024 εμφάνισαν μη επαναλαμβανόμενα και μη λειτουργικά αρνητικά κονδύλια (π.χ. Hellenic Energy).

Σύμφωνα με τους αναλυτές, η γενικότερη εικόνα είναι πως οι εισηγμένες εταιρείες θα μοιράσουν φέτος κοντά στο 50% των περυσινών τους κερδών και πως το ποσοστό διανομής των κερδών μπορεί να επηρεάζεται και από έκτακτες εξελίξεις που αφορούν κάθε εταιρεία ξεχωριστά.

Για παράδειγμα, η τσιμεντοβιομηχανία Τιτάν προχώρησε φέτος στη διανομή εξαιρετικά υψηλού μερίσματος μετά και τη διάθεση μειοψηφικού ποσοστού της θυγατρικής της Titan America (εισαγωγή στο NYSE).

Επίσης, η ΕΧΑΕ έχει ως πολιτική να μοιράζει το 100% των κερδών της, καθώς διαθέτει ήδη επαρκή ρευστότητα για εποπτικούς σκοπούς.

Άλλες εταιρείες (π.χ. Διεθνής Αερολιμένας Αθηνών) μοίρασαν μεν μεγάλο ποσοστό των κερδών τους, αλλά συνδύασαν τη συγκεκριμένη κίνησή τους με τη δυνατότητα επανεπένδυσης του μερίσματος (έμμεση αύξηση μετοχικού κεφαλαίου με καταβολή μετρητών).

H «μεγάλη εικόνα» πάντως είναι πως οι εισηγμένες εταιρείες -παρά την υποχώρηση των επιτοκίων μέσα στο 2025- ακολουθούν μια σαφώς συντηρητική πολιτική χρηματικών διανομών, προκειμένου όχι μόνο να αποφύγουν ενδεχόμενους κινδύνους σε ένα ιδιαίτερα αβέβαιο εξωτερικό περιβάλλον, όπως το τρέχον, αλλά και για να χρηματοδοτήσουν κυρίως με ίδια κεφάλαια την ανάπτυξή τους.

Χαρακτηριστικό είναι το παράδειγμα των εταιρειών πληροφορικής (π.χ. Profile, Performance Technologies, Austriacard, Softweb) που προχωρούν σε πολύ συντηρητικές μερισματικές πολιτικές, έχοντας ως στόχο να προχωρήσουν σε εξαγορές άλλων επιχειρήσεων, χωρίς αυτό να «βαρύνει» το παθητικό τους.

Οι απόψεις που εκφράζονται στα σχόλια των άρθρων δεν απηχούν κατ’ ανάγκη τις απόψεις της ιστοσελίδας μας, το οποίο ως εκ τούτου δεν φέρει καμία ευθύνη. Για τα άρθρα που αναδημοσιεύονται εδώ με πηγή, ουδεμία ευθύνη εκ του νόμου φέρουμε καθώς απηχούν αποκλειστικά τις απόψεις των συντακτών τους και δεν δεσμεύουν καθ’ οιονδήποτε τρόπο την ιστοσελίδα.